1.1 基础设施

1.1.1 基础设施的定义

Infrastructure is the set of fundamental facilities and systems that support the sustainable functionality of households and firms. Serving a country, city, or other area, including the services and facilities necessary for its economy to function.

基础设施是为国家、城市或地区提供服务的基础建设体或系统,并包含使经济运作的设施与服务。

1.1.2基础设施的分类

分类来源:America’s Infrastructure Report Card 2021 | GPA: C-

- 经济性基础设施 Economic Infrastructure

- 狭义的基础设施,有时也称为 Hard infrastructure。

- 能够促进劳动合理分工,对生产效率有显著提高作用,促进社会化大生产,同时也可以提高社会福利的技术和物质手段。

- 社会性基础设施 Social Infrastructure

- 广义的基础设施,有时也称为 Soft infrastructure.

- 广义的基础设施范围更广泛,除了经济性基础设施之外,还包括社会性基础设施,例如医疗卫生、教育体育、科技、文化社会事业等,是间接的物质技术与手段。

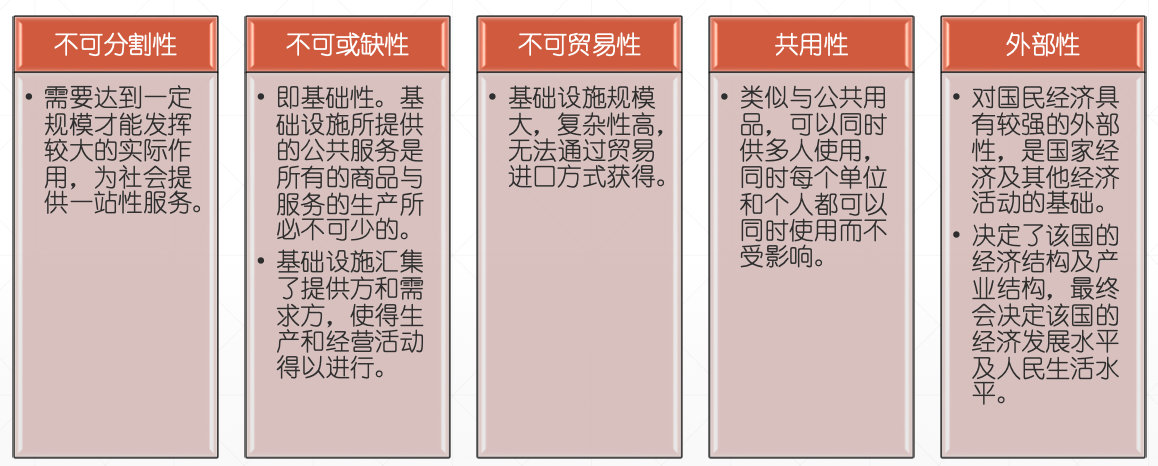

1.1.3 基础设施的特点

1.1.4 基础设施的作用

1. 生产企业发展及活动的基础。要有配套的基础设施,才会使得整个商业活动运转起来。

2. 可以拉动经济的发展。 运输系统建设——>生产及人口向城市集中——>规模经济降低成本——>低廉成本增加产出——>运输系统建设

3. 拉动国民生产总值,繁荣就业市场。 2008年金融危机,中国四万亿的政策去进行基础设施的投资(1933年美国罗斯福新政)。政府出钱做基建,请大量的员工,一方面,把就业市场繁荣起来,另一方面促进经济的发展。

4. 有利于经济结构的转型。 要有很好的基础设施,才能让更多的人从普通的这种衣食住行中解放出来,从而去进行专业化分工和社会发展,慢慢使经济结构转型。

1.2 金融基础设施(FMI)的定义

1.2.1 金融基础设施的特殊性

- 金融基础设施是基础设施的一个类别和分支,符合基础设施的总体特点

- 金融的特点决定了金融基础设施的特殊性(比如衍生品)

1.2.2 金融基础设施的定义

金融基础设施(Financial Infrastructure)和金融市场基础设施(Financial Market Infrastructure)可看作是同一个定义,不做区分,统称为FMI。

《Principles for financial market infrastructures》(后面称为“原则”),由支付与市场基础设施委员会和国家证监会组织发布,其对FMI的定义如下:

FMI is a multilateral system among participating institutions, including the operator of the system, used for the purposes of clearing, settling, or recording payments, securities, derivatives, or other financial transactions.

金融市场基础设施是指参与机构(包括系统运营机构)之间,用于清算、结算或记录支付、证券、衍生产品或其他金融交易的多边系统。

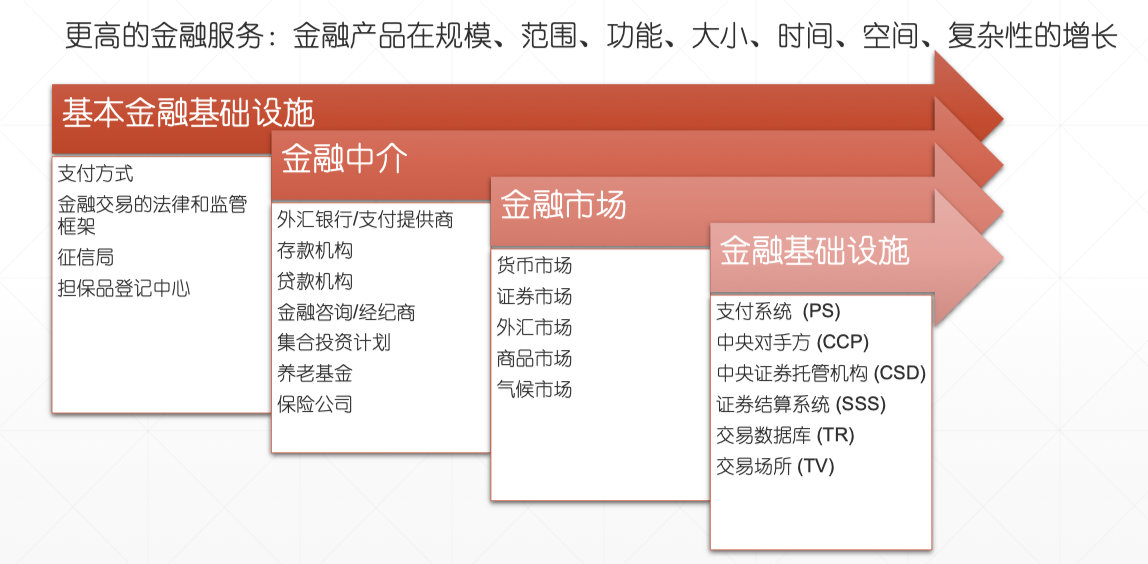

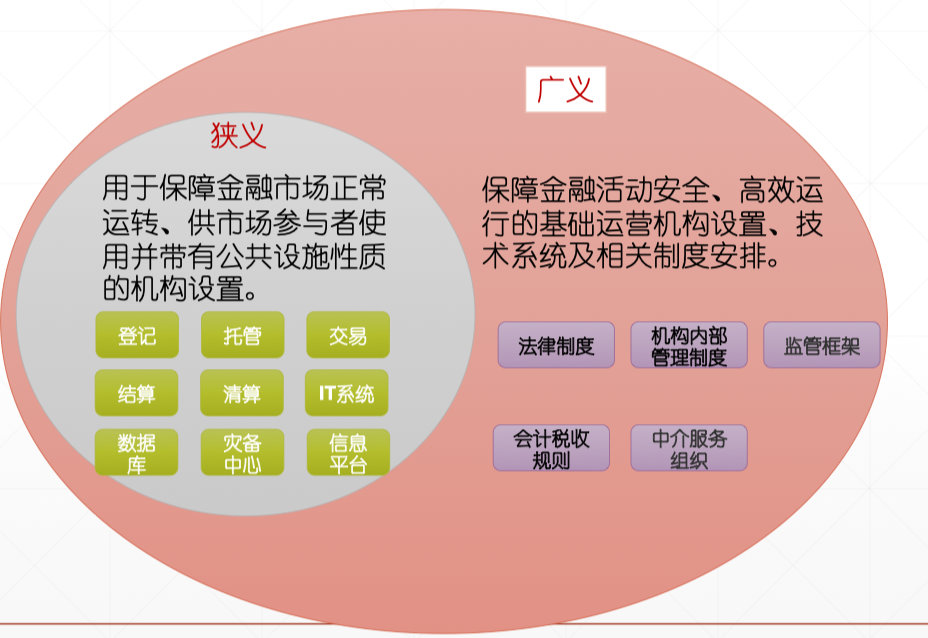

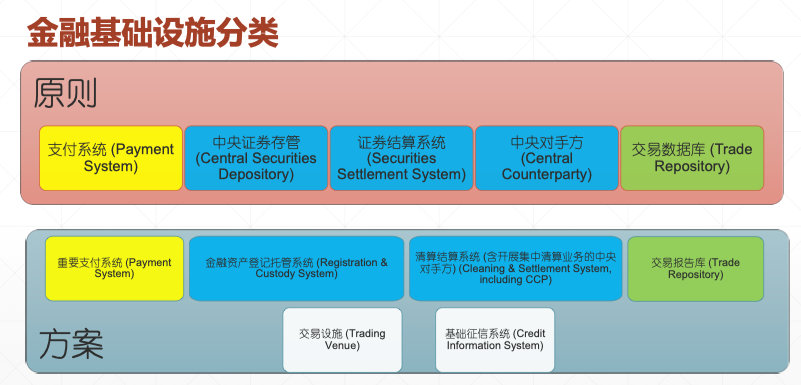

如果从狭义和广义角度而言,金融基础设施可分类如下:

1.2.3 金融体系及金融基础设施的发展

- 基本金融基础设施(点对点的交易)— 弊端较大

- 支付方式(怎么支付?)

- 金融交易的法律和监管框架(在整个交易过程中,有哪些法律和监管的框架?比如我们甲乙双方签订一个合同,我能不能随时把这个合同给撤销,如果撤销了,有问题了,我找谁去打官司,谁去仲裁?)

- 征信局(由于是点对点的交易,我们非常关注对手方的信用程度怎么样,因此需要有个征信机构去了解这个甲公司在历史交易过程中是否靠得住)

- 担保品登记中心 (因为没有办法做到一手交钱一手交货,那么在这个中间过程中我需要你做担保。担保品第一要有价值,第二同一个担保品不能重复的去担保,这就是担保品登记中心要做的事情)

- 金融中介。基于不同的金融产品,有不同的金融中介

- 金融市场。关注近几年来发展起来的气候市场

- 金融基础设施。这是我们本门课的重点内容,围绕此六大类(原则规定的五大类+TV)展开。

1.3 中国金融基础设施现状

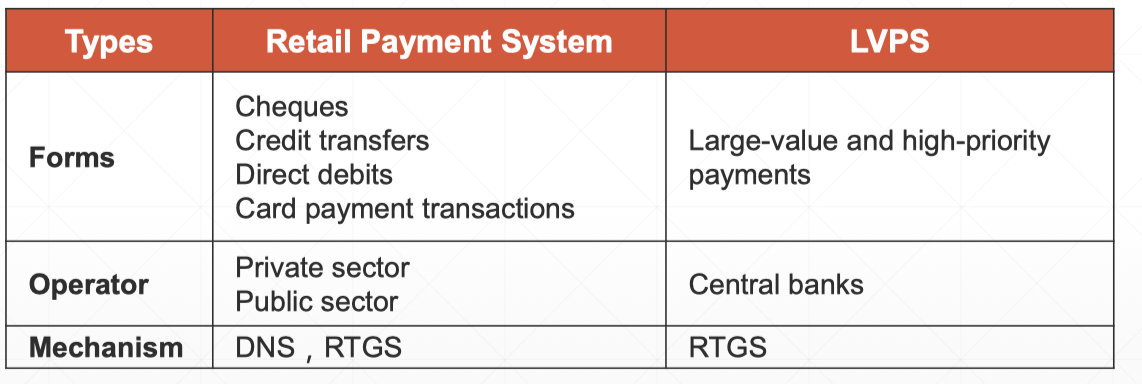

1.3.1 支付系统 Payment System (PS)

1. 定义

A payment system is a set of instruments, procedures, and rules for the transfer of funds between or among participants; the system includes the participants and the entity operating the arrangement.

支付系统是两个或多个参与者之间资金转账的一套工具、程序和规则:该系统包括参与者和运行上述安排的单位。

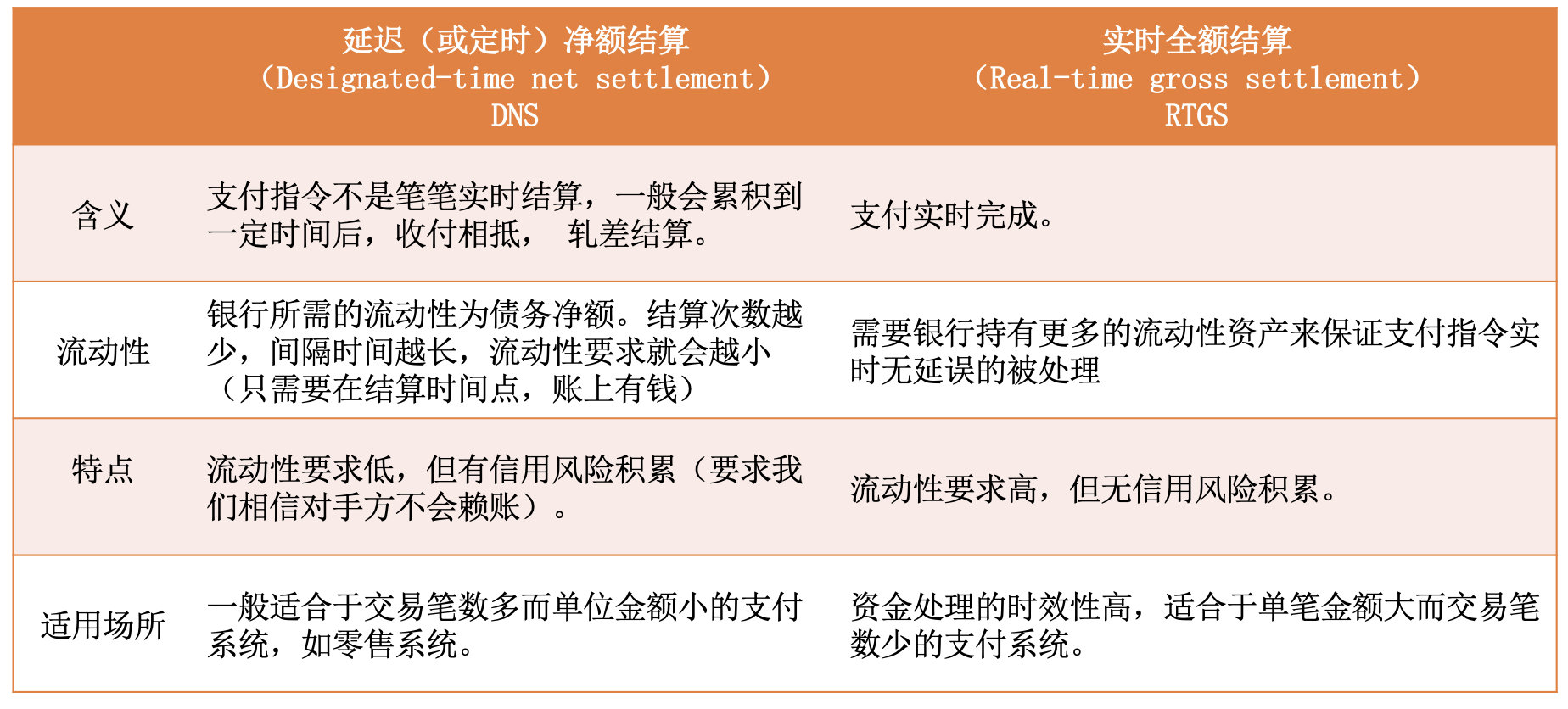

2. 结算方式

注意:这里的实时结算是我们背后的银行之间的结算,就比如说小王的支付宝最终的钱来自于建设银行,小张的支付宝最终的钱来自招商银行,这里的实时指的是建设银行和招商银行之间的结算,不是小王和小张之间的结算,要转移到B端思维来,不是C端的。

基于两种不同的计算方式,可以将支付系统分为如下两类:

3. 中国的支付系统

国内支付系统其实是很先进的,包括:

- 大型商业银行及大型非银行支付机构内部支付结算系统。每一个银行内部都有自己的一个支付系统。

- 大额跨行支付的实时全额结算系统 (RTGS, Real-time gross settlement)。

- 本币:大额实时支付系统 (HVPS, High Value Payment System)。

- 外币:境内外币支付系统 (CDFCPS, China Domestic Foreign Currency Payment System, or CFXPS, China Foreign Exchange Payment System)

- 小额跨行支付的定时(或延时)净额结算 (DNS, Designated-Time Net Settlement 或Delayed Net Settlement)

- 小额批量支付系统 (BEPS, Bulk Electronic Payment System)

- 网上支付跨行清算系统 (IBPS, Internet Banking Payment System)

- 人民币跨境支付系统 (CIPS, Cross-border Interbank Payment System)

- 最近关注的SWIFT的话题

- 其他限定范围用户的支付清算系统和专门用途系统

- 城商行支付清算系统

- 农信银资金清算中心支付清算系统

1.3.2 中央证券托管机构Central securities depository (CSD)

1. 定义

A central securities depository provides securities accounts, central safekeeping services and asset services, which may include the administration of corporate actions and redemptions, and plays an important role in helping to ensure the integrity of securities issues (that is, ensure that securities are not accidentally or fraudulently created or destroyed or their details changed).

中央证券托管机构提供证券账户、集中保管服务和资产服务(包括公司行为管理和赎回管理等),在确保证券发行完整性方面发挥重要作用,也就是说,保证证券不会因为意外或欺诈而产生、销毁或改变细节。

2. 分类

- 托管机构,一、我们要开一个股票账户,这个账户开在哪里?一般就就是证券托管机构来保存分类这些信息。二、集中保管服务和资产服务。

- 从托管形式来说,有实物(Physical form)和无纸化(Dematerialized form)。

- 即使无纸化的股票,证券托管机构虽然不用去保存实际的股票,但是仍然要有系统去记录这个股票的信息到底是什么。

- 从托管方式来看,第一种是直接托管,第二种是间接托管。

- 直接托管:国内和国际股票上最大的一个区别是分层,中国所有股民的信息在中证登都有一个记录,证券托管来说也是一样的,所有的股票,可以认为都存放在中央的一个账本,这叫做直接托管。

- 那么间接托管是什么意思?分级的结构,两级托管,券商作为中介。

1.3.3 证券结算系统Securities settlement system(SSS)

1. 定义

A securities settlement system enables securities to be transferred and settled by book entry according to a set of predetermined multilateral rules.

证券结算系统通过预先设定的多边规则,支持证券通过簿记系统进行转让和结算。

- 结算是什么意思?我们会分两个词,第一个词叫cleaning,第二个词叫做settlement。

- Cleaning简单的说是记账。算清楚谁欠谁钱,谁欠谁货,做net之后算出来一共要支付多少钱。

- Settlement,就是做真正的这个动作,就是我买的股票,把股票从别人的仓位转到我的仓位。把我的钱从我的帐户转到别人的账户,这个过程叫做结算。

- 在很多市场,CSD和SSS是合二为一的,中央证券托管机构同时也是一个证券结算机构,这也是比较明显的,所有证券我们都放到CSD去做保管,保管完在结算的时候,也在CSD做一个划账就行了,这样效率会更高。

2. 分类

- 纯券过户 (free of payment):做结算的时候,纯粹只是证券的过户,不牵涉到资金的转移。至少有两个场景涉及这种情况:

- 公司派红股。比如说每十股送一股,那么送的这一股,原来其实是在公司的账上,过户就直接到股东这边。还有比如员工持股计划也是这种情况。

- 分股。比如每十股送十股,那么从证券的角度来说,是你的账户上多了十股股票。

- 付款后完成证券转让 (against payment),也就是一手交钱一手交货。

- 包括付款交割:DvP (Delivery versus payment)

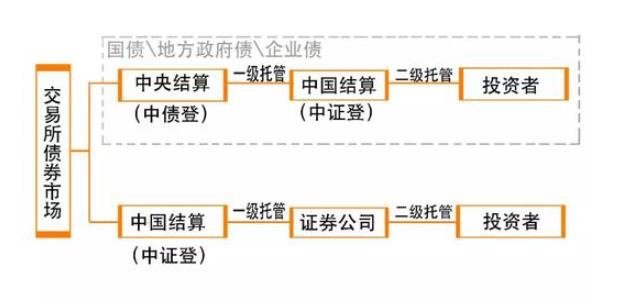

3. 国内的CSD&SSS

- 中国证券登记结算有限公司 (中国结算,中证登,CSDC)

- 中央国债登记结算有限公司 (中央结算、中债登, CCDC)

- 银行间市场清算所股份有限公司(上清所,SCH)

4. 关于中国债券的一些基本知识

债券有三个地方可以进行交易:

(1)银行间债券市场(B端,最大的债券市场)

- 从产品角度:可以是中央结算(中债登)去做结算,基本都是政府类的,相对比较大的交易;也可以是上清所进行结算,基本都是公司债券相关的,相对较小的交易。

- 从用户角度:全都是机构(B端用户)在里面进行债券的买和卖。中债登分为甲乙丙,上清所分为ABC,具体机制是一样的。

- 甲类账户,既可以托管自己的交易,又可以帮丙类账户做结算代理。

- 乙类账户,只能帮自己去做交易,做结算。

- 丙类账户,信用等级再差一点,必须要通过一个信用等级高一点的账户去做结算。

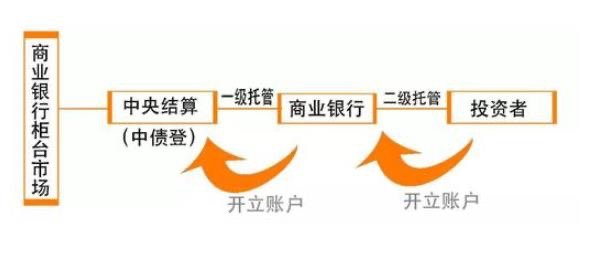

(2)商业银行柜台市场(散户,其实就是各个银行)

(3)交易所债券市场。

1.3.4 中央对手方Central counterparty(CCP)

1. 定义

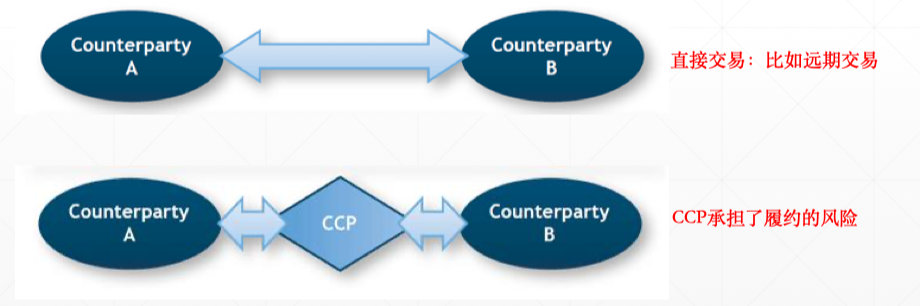

A central counterparty interposes itself between counterparties to contracts traded in one or more financial markets, becoming the buyer to every seller and the seller to every buyer and thereby ensuring the performance of open contracts

中央对手方自身介入一个或多个已成交合约的交易双方之间,成为每个卖方的买方和每个买方的卖方,并据此确保履行所有敞口合约。

2. 关于CCP的一个法律问题

CCP是凭什么名义,在法律上是以一个什么样的主体进入交易关系的?是原来A和B签的合同要作废,A和CCP,还有B和CCP要重新签合约?还是怎么样?一般有两种方式处理合约的变更问题。

- Novation:买方与卖方之间的原始合同消失了并被更换为两个新合同,一个在买方与 CCP 之间,一个在 CCP 与卖方之间

- Open-offer system(公开拍卖):CCP 在买卖双方达成一致的时候自己并立即介入交易(买卖双方达成一致的时候,法律上就认为CPP无缝连接进去了,其实本身并没有签合同这个操作,只是达成了一个共识。具体处理的时候,需要写入各国的证券法里面。)

3. CCP是怎么降低系统性风险的?

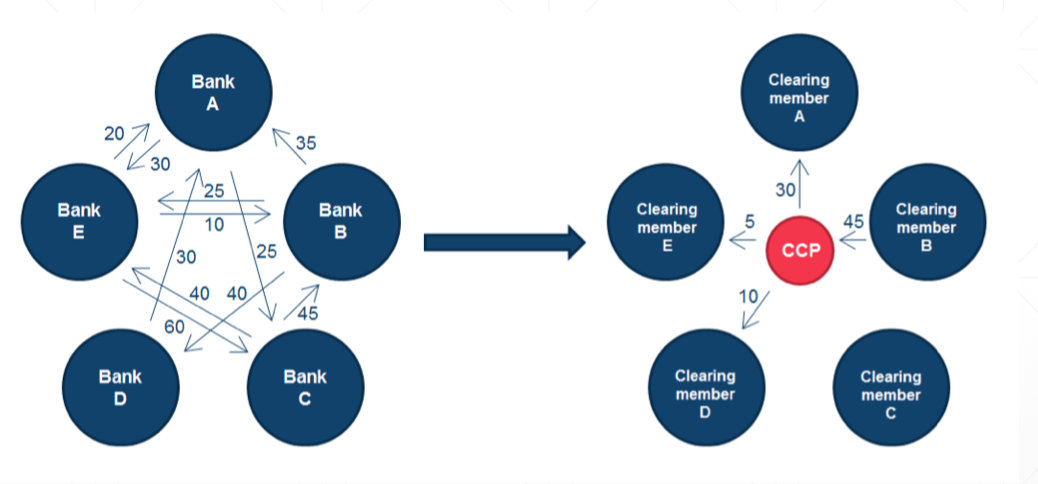

交易多边轧差 (multilateral netting of trades):

- 从左边的图可以看到有很多种交易可能性,但从右边的图可以看到有了CCP之后,每一个交易者,要不就是给CCP钱,要不就是从CCP得到钱,这整个过程叫做交易的多边轧差(轧差把大量逐笔交易额或债务减少到较小数目的交易额或债务)

- CCP的出现减少了三角债,三角债关系中, 其中任何一笔违约的时候,风险就非常大

方法风险控制手段(more- effective risk controls on all participants)

- 担保物。 所有参与这些中央对手方交易的各个交易方一定要有担保物。

- 违约基金。 所有参与交易的各方(如各个银行)都需要出钱成立一个违约金。其实是风险共担,一旦有人违约,如果他的担保物不够抵债,这个差额就由违约金覆盖。

4. 中国合格中央对手方 Qualified Central counterparty

1.3.5 交易数据库 Trade Repository(TR)

1. 定义

A trade repository is an entity that maintains a centralized electronic record (database) of transaction data.

交易数据库是集中保存交易数据电子记录(数据库)的单位。

这里交易数据库更偏向于衍生产品,尤其是场外衍生产品的交易数据库。为什么这么讲?

- 数据要连续性,要准确性,要有效性。主要是2008年之后,场外衍生产品交易特别多,衍生产品以前不受监管,根本就没有数据,因此全球逐渐产生一个共识,要把场外尤其是衍生产品的这些数据交易集中保管起来,并且,可以向金融市场的参与者开放。有了这些交易数据后,就可以更好的去评估风险,央行也可以更好的出台金融政策。

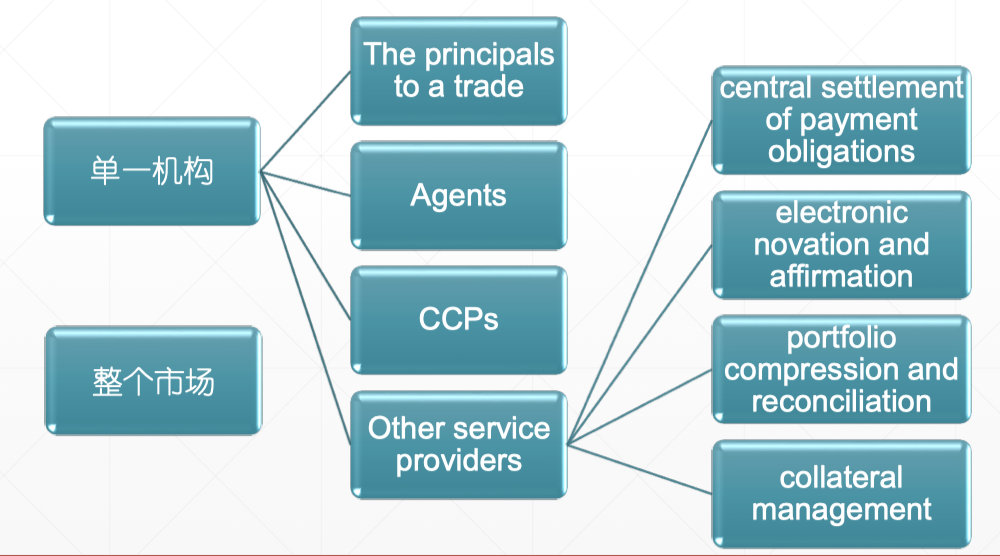

- 对交易数据库做了一个分类,第一类,是单一机构的交易数据,第二类是整个市场的。

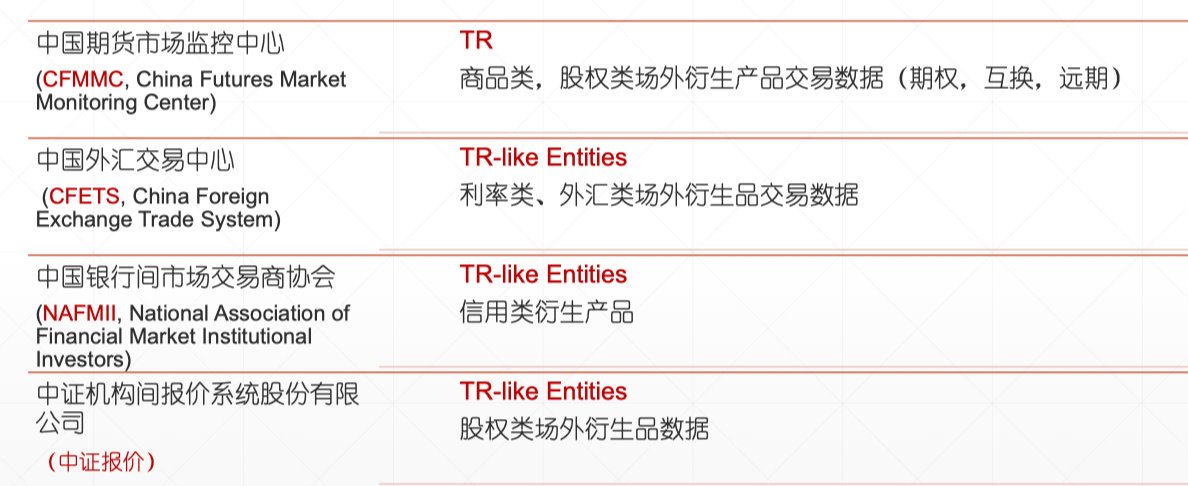

2. 中国类交易数据库(都是关注场外衍生产品)

1.3.6 交易场所Trading Venue(TV)

1. 定义

A trading venue is organized market where (especially) tradable securities, commodities, foreign exchange, futures, and options contracts and sold and bought.

Typical forms includes exchange, bourse, trading exchange, trade execution facilities, or multilateral trade-compression systems;

PFMI(也就是“原则”)不针对交易场所,但各监管部门可以决定对本报告未覆盖的基础设施应用部分或全部原则。

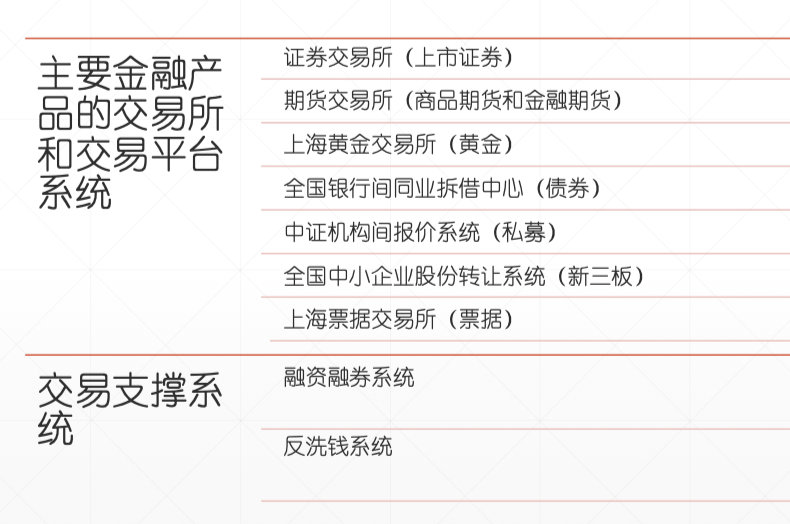

2. 中国交易场所

1.4 国内及全球金融基础设施标准比较

1.4.1 金融基础设施的国内国际标准

基本一致,但略有差别,如下图所示:

1.4.2 金融基础设施分类

国外5类,国内6类,如下:

1.5 金融基础设施的基本特征和作用(继续深化)

1.5.1 金融基础设施是金融生态的核心

- 功能失效会引发信用风险和流动性风险,影响金融系统稳定性

- 规范、优化的FMI 是衡量金融深化发展的尺度

1.5.2 网络拓扑结构(Topology Structure)

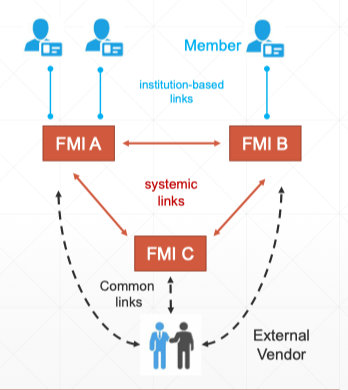

金融基础设施是金融系统的支柱,处于金融系统网络拓扑结构的中心,属于中心化的网络。在这个网络中的连接可分为:

- 机构性连接(institution-based links):金融基础设施与其成员(例如银行)之间的连接。

- 系统性连接(systemic links):不同类型的金融基础设施之间的连接。

- 一般性连接(common links):金融市场基础设施与外部服务商之间的连接。

1.5.3 FMI的基本特征

一、 功能性特征

- 功能基础性:指FMI作为整个金融产品和服务的一个核心,为整个金融系统提供了一个基础框架,同时它也是一个服务的平台。其有三种不同类型的参与者,他们有不同的需求。

- 市场参与者(Participants):需要的是一套统一管理的,可以灵活接入前中后台的基础服务。(注意:从交易来说,在交易下单之前的服务叫做前台服务。比如可看到金融产品的价格的系统,股价现在是多少?市场行情是多少?再比如买卖股票时的下单系统。)

- 技术网络(Technical infrastructure):业务实现的一个基础框架和服务平台

- 专业化风控系统(Specialized risk- management):要有一个统一的规范化的规章制度维护金融市场的秩序,第一要公平,第二要安全,第三个高效

- 网络效应:强调的是需求方的规模经济。

- 接入 FMI 的机构数量越多,使用该 FMI 的价值就越高。

- FMI天生具有集聚资源、集聚市场的特点。

- 规模效应:强调的是供给方规模经济。

- FMI规模越大,经济效益越高。

- 先发优势:所有的首先提供类似服务的机构在市场上会有一个很明显的优势。(比如国内的第三方支付,微信和支付宝之后其他的平台市场份额就非常少。说明从供给方来说,先发优势非常明显的 )

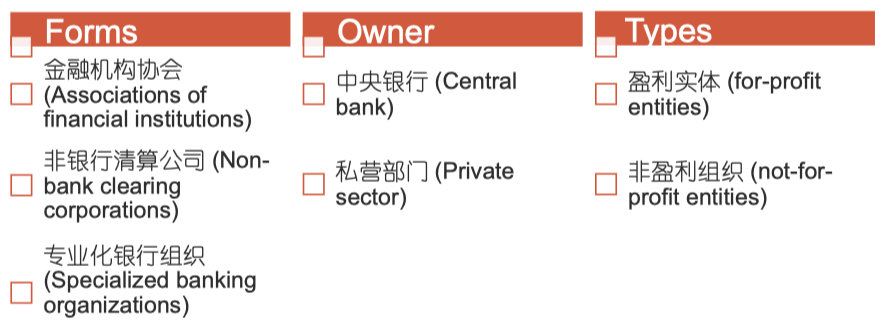

二、运行特征(不同国家、不同地区的制度安排、分类布局、监管都有很大的差异 )

- FMI 带有公共设施属性,数量有限。

- PS数量极少;CSD数量也极少,垄断性很高;SSS极少;CCP稍微多一些;TR也是较少;TV在六类中最多。可以看到,交易场所TV最多,其他FMI都是偏后台,为前台服务做支撑)

- 非竞争性、非排他性和不可分割性,能为公众带来广泛效益

- 规模效应

- PS数量极少;CSD数量也极少,垄断性很高;SSS极少;CCP稍微多一些;TR也是较少;TV在六类中最多。可以看到,交易场所TV最多,其他FMI都是偏后台,为前台服务做支撑)

- FMl运营机构差异较大:金融市场发达o金融市场不发达/新兴,可以有多种类型

- FM 往往通过监管等手段平衡市场运营和公共利益之间的矛盾 (公共设施属性和盈利属性的冲突)

- 监管:事前注册、定期评估、现场检查。

- 优化结构:引入服务对象作为股东(也就是你给谁服务,你就把谁引入做股东 ,这样由于股东既是服务的享受者,如果整个服务有盈利以后,他作为股东又可以分红)

1.5.4 FMI的作用

- 现代金融市场正常运行的基础和重要保障。会使金融的交易集中化,市场的运行效率提高了,从而降低整个市场的金融风险 。

- 金融市场的组织者。比如上交所、深交所是整个股票二级市场买卖组织者。

- 促进价格发现,提高资源配置效率,促进经济增长;

- 控制系统性风险;把分散的风险通过保证金等方式合并在一起,控制整个系统性风险。

- 宏观调控的重要平台;(货币政策:公开市场操作,存款准备金和再贴现政策;财政政策,税收 )

- 一国金融安全的重要保障(联系到外汇交易系统,swift报文系统,俄罗斯,中国等其实也有自己的跨境支付系统)

1.6 金融基础设施的主要风险

1.6.1 风险来源

FMl are generally sophisticated multilateral systems that handle significant transaction

volumes and sizable monetary values through the centralization of certain activities

整个市场的风险不会完全消除,只会转移,每一个参与者的风险其实某种程度转移到FMI这些金融基础设施去了。比如说交易有了中央对手方之后,交易者之间不担心赖账了,但是中央对手方就承担了巨大的风险,所以一定要有方式把CCP的风险给化解掉。

1.6.2 FMI的主要风险

前四个风险跟金融业务关联性较大,后三个风险跟公司本身关系大

一、系统性风险 Systemic risk

可分为两大类系统性风险,第一类是参与者无法履约;第二类是相互依赖关系(Interdependencies)

- 来源一:参与者无法履约。

- 交易时一个复杂的网络,如果一方履约,就会产生连锁效应 (knock on effect)。解决方案可以是:提高参与者的门槛;提供抵押或者保证金等等

- 不能完成结算可能带来的负面影响:(adverse effect)

- 解退 Unwinding: 一些清算和结算系统中采用的做法,在这些系统中证券转让或资金转帐是在轧差基础上进行结算(有进有出,清算的是差值),所有的转帐交易的结算都是临时性的,一直到处理周期结束时所有的参与者都清偿其债务为止。假定参与者不能结清,与参与者有关的部分或者全部的临时性转帐都要从系统中删除,源于其余转帐的结算债务须重新计算。这种做法具有转嫁流动性压力的作用,并且可能导致不能对其他参与者进行结算,在极端的情况下还会导致重大的和不可预见的系统风险。

- 撤销支付或交割 Reversing payments or deliveries

- 延迟结算 Delaying the settlement

- 拋售担保交易 Close out of guaranteed transactions:抵押物在变现的过程中,会有一个较大的损失。

- 以甩卖价格快速变卖抵押品、保证金或其他资产 Immediately liquidating collateral, margin, or other assets at fire sale prices

- 系统性风险的两个特点

- 对于参与者而言:意料之外的信用风险和流动性暴露

- 对金融体系而言:金融体系崩溃,打击公众对FMI安全 (safety),稳健(soundness)和可靠(reliability)的信心。对外开放程度越高的金融体系风险越大,因为这个国家的金融体系一旦没有信誉度了,外资就会撤资。

- 来源二:相互依赖关系

- FMI之间其实会有一个连接 。比如SSS和CSD有时候是一家。

- FMI之间虽然没有直接联系,但是他们都有一个共同的参与者。比如金融危机的时候,很多银行都面对一个共同的要破产的雷曼兄弟。

- FMI之间就算依存度不高,但他们系统之间还是有一些关联性。

二、法律风险 Legal risk

- 情况一:法律法规的适用超出预期(unexpected application)。很多交易准则最终要以法律或者行政命令的形式在国家进行公布,但是如果中间一些法律法规发生了改变,导致整个法律法规的适用超出预期,交易对手会因法律法规的适用出乎意料,导致合同非法或无效。

- 情况二:法律法规的适用存在不确定性 (Uncertain)。法律往往是滞后于业务的发展的 ,有时候会找不着适用的法律或者遇到法律具体的解释方法不一样,比如因法定程序造成金融资产的延时恢复或头寸冻结而产生损失。

三、信用风险 Credit risk

FMI参与者或其他单位作为对手在到期日及之后无法履约的风险,分为两种风险

- 情形一:交易对手方风险

- 重置成本风险 Replacement-cost risk。因与对手方发生末结算交易,损失末实现收入 。

- 本金风险 Principal risk。交易对手损失全部交易价值的风险。(钱已经给对方了,结果对方破产了 ,本金损失风险)

- 情形二:其他源头风险(FMI本身违约了)

- 结算银行、托管机构或相连接的FMI末履行其金融义务

四、流动性风险 Liquidity risk

- 情形一:一个交易对手没有充足的资金按照预期清偿金融债务,即使其末来可能有能力清偿。直白说,是我是有钱的,但我今天没钱的意思。

- 资产的卖方:不能如期收到资金

- 资产的买方:无法如期获取交割资产

- 情形二:结算银行、代理机构、托管银行、流动性提供者及FMI不能预期履行义务

- 场景化(流动性风险的四个典型场景 )

- 市场已经关闭了 。下单时间太晚了,本来想按期卖掉的东西或者买进的东西,但市场关闭了没法完成。

- 市场缺乏流动性 。你想卖,但市场没人买或者买的价格异常低。

- 资产价格变动过大。资产价格变动过大,导致没法以一个正常的价格去变现。

- 对手方对你的清偿能力产生怀疑。你的对手方觉得你有问题不想跟你交易了,这就使得你有钱也好,有货也好,也没办法变现。

- 注意: 风险本身是会转换的,如果处理不善,最后都可能会转换成系统性风险。

五、 一般业务风险 General business risk

FMI 作为商业企业,也面临与管理和运营相关的一般业务风险。一些场景化如下:

- 公司的主业务是提供金融基础服务 ,但副业亏损了

- 在市场上的商誉下降了。

- 对竞争的反应过于迟钝,不够有效,败给了竞争对手。

- 公司战略没问题,但是执行很差。

这些场景会导致收益降低或成本增加,FMI 的财务状况可能恶化。

六、托管与投资风险 Custody and investment risks

托管风险是指在托管人(次级托管人)发生下述情况下,损失托管资产的风险。

- 无力偿还(insolvency)

- 玩忽职守(negligence)

- 欺诈欺骗(fraud)、管理不善(poor administration)

- 记录不全(inadequate recordkeeping)

投资风险是指FMI 将自身资源或其参与者资源(例如抵押品)用于投资所面临损失的风险

七、运行风险 Operational risk

是指由于如下事件造成FMI提供的服务减少、恶化或者中断的风险

- 信息系统或者内部处理中的缺陷 (deficiencies in information systems or internal processes)

- 人为错误 (human errors)

- 管理不善 (management failures)

- 外部事件干扰 (disruptions from external events)

TR(交易数据库) 面临的主要风险是运行风险,由于其具有如下的性质

- 数据完整性 (data integrity)

- 安全性 (data security)

- 业务连续性 (business continuity)