本文是金融基建的一次作业,主要研究了如何使用SPAN计算期货或期货组合的保证金;并且针对不同的期货产品计算其实际保证金率范围,给出针对性分析;最后对比了中金所和港交所期货保证金的不同计算方式,并尝试设计了中金所期货的Risk Array参数。

如何使用SPAN计算期货或期货组合的保证金?

总体性地运用SPAN系统来计算期货和期货组合的保证金12

SPAN保证金系统计算风险值的假设是:不同资产组合的变化方向是独立的。

因此,SPAN先分别计算各资产组合的扫描价格风险值、跨月价差风险值、当月风险值。由于假设变化方向独立,单一资产群的价格风险值是考虑其中所有资产组合最大损失的情况,因此,要将各资产组合的扫描价格风险值相加,但不同资产组合价格波动会有某种程度的相关性。

于是,SPAN设计了跨产品间的价差抵扣,计算持有不同资产组合的反向头寸可能有的抵扣空间,将单一资产群扫描价格风险值扣除此资产群中不同资产组合间可以抵扣的风险值,经过抵扣后的资产群价格风险值加上各资产组合的跨月价差、当月风险值和空头期权最低风险值中的较大值,即为单一资产群的风险值。即:

- SPAN单一资产群风险值=MAX{空头期权的最低风险,(价格风险值+跨月价差头寸风险值+当月风险值-跨资产间的价差抵扣)}

- 投资组合总风险值=∑各资产群的风险值

SPAN算出投资组合总风险后,会进一步计算总头寸的净期货价值。净期货价值表示头寸中所有期货按照现在市价立即平仓后的现金流量,正值表示现金流入,负值表示现金支出。SPAN根据计算出的风险值,减去净期货价值金额,得出应收客户的保证金:

- SPAN总体应收保证金=SPAN投资组合总风险值-净期货价值

以香港期货市场的为例 3

香港期货市场的期货与期权统一采用PRiME的方法核算每个结算参与人的保证金金额要求。具体计算步骤如下:

第一,使用商品组合的观念,取16个风险情景假设计算风险值,考虑跨月份价差风险,但未考虑跨商品价差之风险折抵。

第二,风险阵列。风险阵列表示衍生性工具在一个交易日的价值增加或损失,而价值变化的原因有两种:一是标的物价格的变动,称为Scan Range;二是标的物价格波幅的变动,称为Volatility Scan Range。

第三,侦测风险值。计算同一商品组合的仓位之侦测风险值,即风险阵列中合约的最大损失值,分为总额及净额计算方式。挑选有仓位的风险阵列,乘上仓位数,多方为正,空方为负。

第四,组合delta。PriME使用delta信息形成价差部位,且每一个契约使用单一Delta值,称为Composite delta,是以每一个标的物价格侦测点所对应之delta值,加权平均计算而得。

第五,跨月价差保证金。PriME侦测标的物价格时,假设不同契约月份的价格变动有百分之百的相关性。实际上价格变动并没有完美的相关,因此PriME加入跨月价差保证金,用于计算净额账户保证金。

第六,卖出选择权最低保证金需求。对于投资组合中卖出选择权之仓位,PriME有卖出选择权最低保证金需求,作为商品组合中包含选择权卖方部位之保证金下限。

第七,选择权买方部位价值。适用于每一个商品组合中,所有选择权买方部位,并作为该组合保证金需求之上限,仅适用于Futures-Style Options。

针对①HSI Index futures,②其他任意一个Index futures,③其他任意一个Stock futures。

实际保证金率范围?(为简化,使用Closing Price讨论)

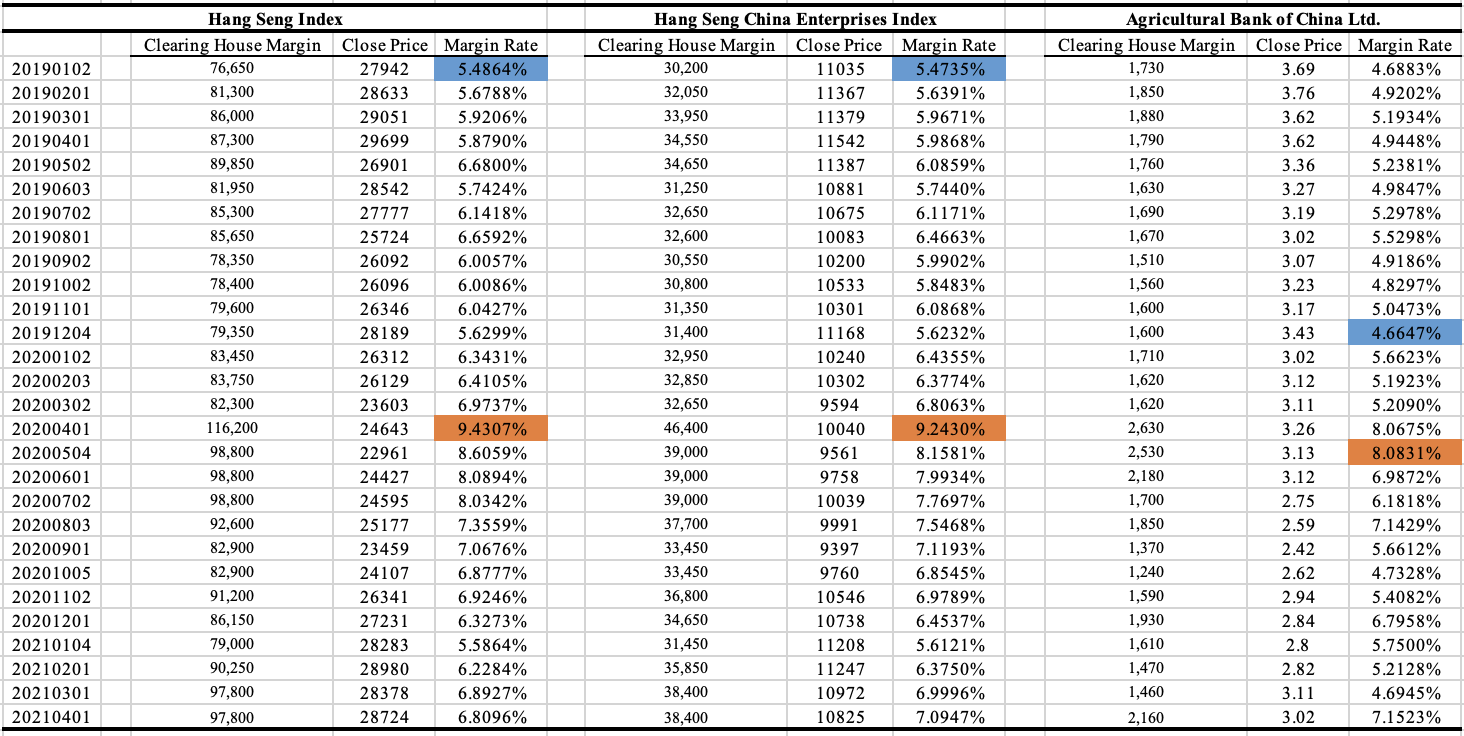

根据计算公式:保证金率=保证金金额/(对应指数*合约乘数)。由于数据量过大,笔者这里选择所给数据集的中间时间段部分进行分析(2019/01/02-2021/04/01),所选取的标的分别为:HSI Index futures、Hang Seng China Enterprises Index和Agricultural Bank of China Ltd. Stock Futures,从下图1可以看到,在这段时间内,HSI Index futures的实际保证率的变动范围是(5.4864%, 9.4307%),Hang Seng China Enterprises Index实际保证金的变动范围是(5.4735%,9.2430%),)Agricultural Bank of China Ltd. Stock Futures 实际保证金的变动率为(4.6647%,8.0831%)。

图1:实际保证金计算

如果你是交易所产品负责人,你会怎么调整保证金?

(1)采用动态的保证金计算方法

假如笔者是交易所负责人,笔者首先会引入 SPAN 保证金系统,根据市场情况、持仓情况及持仓头寸之间的相互影响,综合考量跨月价差头寸风险、交割头寸风险、商品间的价差抵扣等因素,及时确定投资者所需的保证金额度。当市场处于上升态势时,提高保证金额度;当市场处于衰弱态势时,降低保证金额度,这样就可以保证一定的保证金率。

在有效控制风险的情况下,不过多收取保证金,尽量减少投资者的资金占用,提高其资金使用效率。同时广泛吸引包括投机、套利、套保等不同背景投资者的积极参与,增强市场的流动性。

(2)更加综合考虑市场情况

同时,更加综合考虑市场情况,根据市场的实际情况,来对保证金来进行调整。例如,在疫情期间,特别是在国内的疫情得到控制,而国外的疫情开始肆虐的时候,市场发生了较大的波动,这时候就需要比较频繁地调整保证金率,以达到控制风险的目的。但是在一些经济发展比较平稳的时期,市场处于一个类似于均值回归似的小波动前进之时,就可以选择稳步性的调整,调整保证率的时间维度可以拉长。

解释中金所的期货保证金是如何计算的?与港交所有何区别?

中金所的期货保证金计算

(1)《中国金融期货交易所结算细则》

通过查阅《中国金融期货交易所结算细则》第十次修订(2020-12-11最新规则)4,笔者找到中金所关于期货保证金的计算规则如下:

- 第三十四条 交易所实行保证金制度。保证金分为结算准备金和交易保证金

- 第五十条 结算准备金余额的具体计算公式如下:

当日结算准备金余额=上一交易日结算准备金余额+上一交易日交易保证金+当日有价证券作为保证金的实际可用金额-上一交易日有价证券作为保证金的实际可用金额-当日交易保证金+当日盈亏+当日期权权利金收支+入金-出金-手续费等。

其中,结算准备金是指结算会员在交易所专用结算账户中预先准备的资金,是未被合约占用的保证金;交易保证金是指结算会员存入交易所专用结算账户中确保履约的资金,是已被合约占用的保证金。

(2)中金所保证金标准 5

由于当日收市后,交易所按照当日结算价对结算会员所有合约的盈亏、期权权利金、交易保证金及手续费、税金等费用进行清算,对应收应付的款项实行净额一次划转,相应增加 或者减少结算准备金。

其中,中金所的交易保证金标准如下表1所示(根据2021年3月数据):

表1:中金所交易保证金标准

(3)一种简化的计算方式

《中国金融期货交易所结算细则》中只包含了结算准备金余额的详细计算公式,通过查阅其他资料,笔者找到了一种简单的期货合约计算方法6:

- 期货合约保证金=期货合约总价值*保证金比例

- 保证金比例=交易所保证金比例+期货公司保证金比例

举例说明:若螺纹钢1810合约当前价格为2428元/吨,一手合约总价值=2428元/吨10吨=24280元,螺纹钢1810合约交易所保证金比例6%,期货公司保证金比例2%(不同期货公司标准不同),那么一手螺纹钢1810合约保证金=242808%=1942元。

而计算公式里的交易所保证金比例和期货公司保证金比例在中金所来说基本是固定的。

香港清算所保证金设定方法:EWMA模型

香港清算所(HKCC)作为香港期货交易所(HKFE)的全资附属清算公司,目前使用的是单指数加权移动平均模型(EWMA, Exponentially-Weighted Moving Average),即基于变动率指标的保证金模型来确定基准保证金。

该模型以历史数据为基础对每一期货合约市场变动率进行估计,使基准保证金在99%以上可能情况下,能够足以弥补因每日期货价格波动所产生的亏损。估算结果每天都要更新,方法是加上最近一天的数据,再减去第n+1天的数据。在利用单指数加权移动平均法及价格变动率法计算时,最近数据被赋予较大权数。

总的来说,香港清算所确定清算所保证金和客户保证金的基准时,参考了90天数据估算出来的结果,用指数加权移动平均法计算保证金规则如下:

- 在t日,交易所对会员收取的保证金水平为当日的指数变化加上3倍的标准差,即\mu t+3 \sigma t;

- 会员对客户收取的保证金为当日的指数变化加上4倍的标准差,即\mu t+4 \sigma t。

这种保证金水平的计算方法能使会员和客户的保证金分别提供99.74%和99.99%的覆盖概率,这样的保证金水平要比其他主要国际性交易所和清算所的保证金水平高出了1%-5%,这说明在保证金水平的确定方面,香港清算所是比较保守的。

中金所和港交所计算保证金方法区别

综上所述,中金所的期货保证金的计算采用的是固定保证金比例的静态期货保证金计算方式,即保证金水平随合约价值增加而提高。优点是控制了风险,但没有根据市场风险的变化情况进行动态管理,相对于动态保证金制度而言增加了投资者期货交易的机会成本,一定程度上限制了市场规模和市场流动性。

而港交所采用的是单指数加权移动平均模型(EWMA)的动态弹性保证金计算方式,即依据期货价格波动性和其他相关因素不定期调整保证金。弹性保证金制度在有效控制风险和确保市场流动性二者之间取得了较好的平衡,因为不同品种和同一品种在不同时期,价格波动存在较大差异。

若中金所采用SPAN,设计中金所期货的Risk Array参数,并解释你设计的原因。

(1)与保证金挂钩。

一般而言,Risk Array 的扫描风险等于对应指数的指数点,而指数往往都是实时变化的,这将导致扫描风险变化过于频繁,计算量过大。因此笔者希望将扫描风险与保证金挂钩,传统的中金所一般固定保证金比例,即使存在调整也是阶段性的,这将大大减少扫描风险的更新计算量。

(2)在这个过程,适当降低期货保证金水平,增加市场流动性。

目前我国金融期货市场的产品种类单一,迄今为止仍然全部为期货类品种,而且中国交易所收取的比例保证金过高,虽然在股指期货推出初期能起到安全保护的作用,但保证金的利用效率偏低,不利于降低成本交易成本和增强市场的流动性,应该适当降低期货保证金水平,保证整个市场长期有效的运行。

(3)借鉴SPAN思想估算期权风险。

参考香港交易所和台湾期货交易所的SPAN系统的参数设置的情况,可将标的物的价格变动,以每1/3个价格变动区间来进行一次调整变动,在市场的波动率方面,有波动率上升和下降的情况。

同时,由于如在(1)中描述的,通过保证金挂钩制度减少了扫描风险的计算量,也可以考虑此处在 Risk Array 的情景设计上多增加一些情景, 使得期权变化的测量精度增加,例如将期权价格变化的精度改成1/4,总共有20个情,这样可以更加精确地采用 SPAN 的思想去估计期权的风险。

(4)对于极端情况的考虑

考虑到极端的情况,由于我国当前对于金融的监管比较严格,所以在极端情景设置的时候,标的物价格变化的幅度只考虑两个价格变化的区间,并覆盖30%的损失的情况。

同时,由于中国的期货交易存在涨跌停设置,后续可以考虑根据相关的期货涨跌停限制幅度以及相应的杠杆率来调整极端价格变化范围和覆盖比率。

(5)一个Risk Array参数设计的选择

表2:Risk Array参数设计

| 标的物价格变化 | 波动率变化 | |

|---|---|---|

| 1 | 不变 | 上升 |

| 2 | 不变 | 下降 |

| 3 | 上升1/3个价格变化区间 | 上升 |

| 4 | 上升1/3个价格变化区间 | 下降 |

| 5 | 下降1/3个价格变化区间 | 上升 |

| 6 | 下降1/3个价格变化区间 | 下降 |

| 7 | 上升2/3个价格变化区间 | 上升 |

| 8 | 上升2/3个价格变化区间 | 下降 |

| 9 | 下降2/3个价格变化区间 | 上升 |

| 10 | 下降2/3个价格变化区间 | 下降 |

| 11 | 上升3/3个价格变化区间 | 上升 |

| 12 | 上升3/3个价格变化区间 | 下降 |

| 13 | 下降3/3个价格变化区间 | 上升 |

| 14 | 下降3/3个价格变化区间 | 下降 |

| 15 | 上升2个价格变化区间,并且覆盖30%的损失 | 不变 |

| 16 | 下降2个价格变化区间,并且覆盖30%的损失 | 不变 |

- 林蒼祥. SPAN系統解析與本土化改造及實際運作框架研究[J]. 2012. ↩︎

- 参考:https://max.book118.com/html/2019/1024/5212314232002142.shtm ↩︎

- 参考:https://www.hkex.com.hk/Services/Rules-and-Forms-and-Fees/Rules/HKFE/Rules?sc_lang=zh-HK ↩︎

- 参考:http://www.cffex.com.cn/zgjrqhjysjsxz/ ↩︎

- 参考:https://www.renrendoc.com/paper/175723900.html ↩︎

- 参考:http://www.niushitong.net/112775.html ↩︎